آیا نشست جکسون هول میتواند طلا را وارد روند جدیدی کند؟

بازارها در انتظار محرک جدید

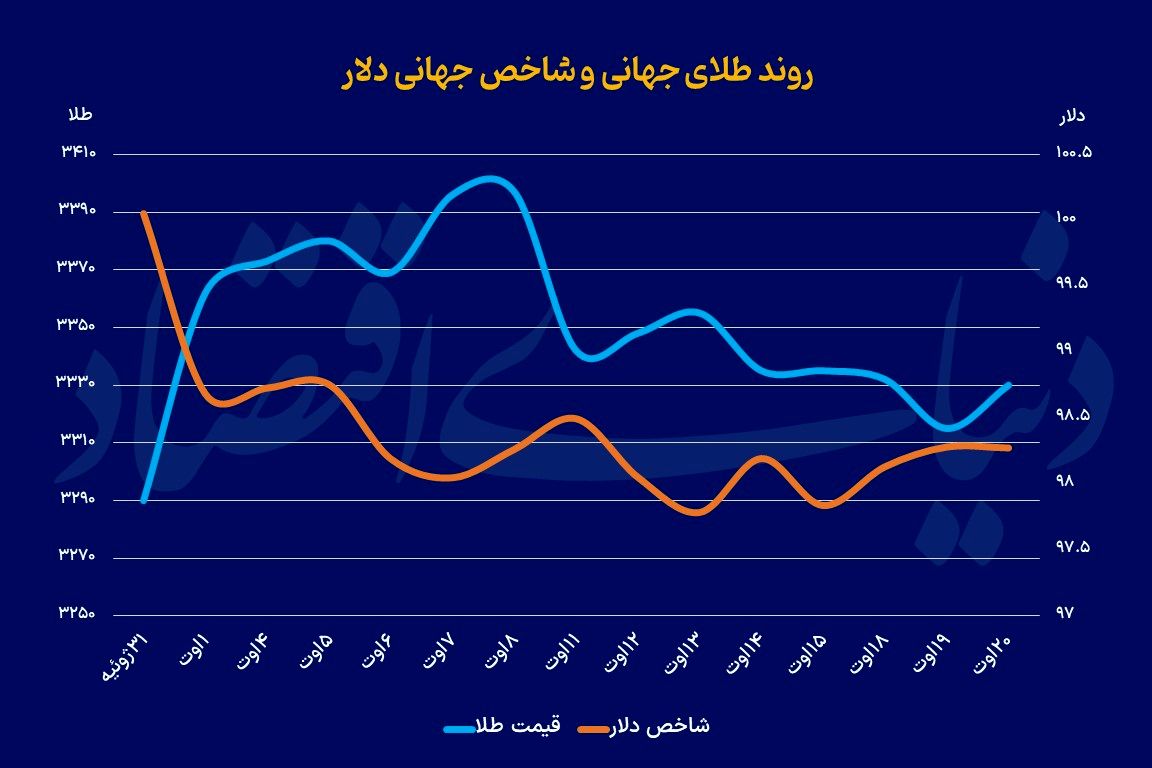

قیمت طلا پیش از سخنرانی مهمی از سوی رئیس فدرالرزرو در نشست جکسونهول، نوسانات جزئی را مشاهده کرد. نشستی که از امروز در شهر جکسون هول ایالات وایومینگ آغاز خواهد شد و میزبان رؤسای بانکهای مرکزی کشورهای پیشرفته خواهد بود کخ میتواند سرنخهای تازهای را درباره مسیر سیاست پولی این بانکها ارائه دهد. روز گذشته، بهای هر اونس طلا در ابتدای معاملات آسیایی حدود ۳۳۱۵ دلار بود و کاهشی نیم درصدی نسبت به جلسه پیشین را شاهد بود. این افت پس از تلاشهای تازه برای توقف جنگ روسیه و اوکراین رخ داد که بر تقاضای داراییهای امن تاثیر گذاشت. با این حال، قیمت طلا در ادامه معاملات روز گذشته به کانال ۳۳۲۰ دلار بر اونس رسید.

نگاهها اکنون به سخنرانی پاول در رویداد سالانه جکسونهول، در روز جمعه دوخته شده است؛ جایی که انتظار میرود فدرالرزرو در ماه آینده نرخهای بهره را ۰.۲۵ واحد درصد کاهش دهد. نرخهای بهره پایینتر به نفع طلا هستند؛ زیرا ضمن کاهش هزینه فرصت نگهداری طلا، باعث کاهش ارزش دلار یا پول مربوط به آن نرخ بهره میشود و طلا را برای خریداران خارجی ارزانتر میکند. مسیر سیاست پولی انبساطی فدرالرزرو، مهمترین بانک مرکزی دنیا، با انتشار آمار تورمی بالاتر از انتظار در هفته گذشته پیچیدهتر شد؛ آماری که باعث شد برخی معاملهگران انتظار خود از کاهش نرخها را تعدیل کنند. در مقابل، فشار دونالد ترامپ برای کاهشهای گسترده نرخ بهره همچنان ادامه دارد، هرچند پاول نسبت به آثار احتمالی سیاست تعرفهای او بر افزایش فشارهای قیمتی ابراز نگرانی کرده است.

طلا از ابتدای سال تاکنون بیش از ۲۵ درصد رشد داشته است. خرید بانکهای مرکزی، ورود سرمایه به صندوقهای قابل معامله (ETF) و تنشهای ژئوپولیتیک از این روند حمایت کردهاند. به علاوه با نگرانیها نسبت به تاثیر تعرفهها بر اقتصاد جهانی این روند افزایشی را تقویت کرده است. اگرچه طلا در ماههای اخیر در بازهای محدود معامله شده، تحلیلگران به طور گسترده انتظار رشد بیشتر را بر اساس پیشبینی کاهش نرخها و روند دلارزدایی کشورها دارند.

در این میان، معاملات آتی طلا برای تحویل دسامبر بیش از ۸ دلار کاهش یافت و نقره سپتامبر نیز ۶۰ سنت افت کرد و در کانال ۳۷ دلار معامله شد. در بازارهای جهانی، سهام آمریکا اندکی ضعیفتر آغاز شد، شاخص دلار تغییر چندانی نداشت، قیمت نفت خام در حدود ۶۲ دلار و ۷۵ در هر بشکه بود و بازدهی اوراق ۱۰ساله خزانهداری آمریکا به حدود ۴.۳ درصد رسید. از منظر فنی، هر دو فلز همچنان برتری نسبی در کوتاهمدت دارند. برای طلا مقاومت اصلی سطح ۳۵۰۰ دلار و حمایت مهم ۳۳۱۹ دلار است. برای نقره نیز مقاومت کلیدی در ۳۹ دلار و ۹۰ سنت و حمایت در ۳۶ دلار و ۲۸ سنت قرار دارد.

طلا؛ دارایی لوکس

گزارش اخیر گلدمنساکس نشان میدهد که طلا از منظر قیمتی بیشتر شبیه املاک لوکس در منهتن عمل میکند تا یک کالای مصرفی همچون نفت یا فلزات صنعتی. دلیل اصلی این تفاوت آن است که طلا مصرف نمیشود، بلکه در طول زمان انباشته و نگهداری میشود. بنابراین، قیمت طلا نه بر اساس توازن تولید و مصرف، بلکه بر پایه تغییر مالکیت و تمایل خریداران و فروشندگان شکل میگیرد. به گفته تحلیلگران، بازار طلا دو گروه اصلی خریدار دارد. گروه نخست «خریداران با اعتقاد راسخ» شامل بانکهای مرکزی، صندوقهای ETF و سفتهبازان هستند که بدون توجه به قیمت معامله کرده و مسیر کلی بازار را تعیین میکنند. گروه دوم «خریداران فرصتطلب» مانند خانوارها در بازارهای نوظهور بهویژه هند و چین هستند که تنها در صورت جذاب بودن قیمت وارد بازار میشوند و نقش آنها بیشتر در ایجاد کف حمایتی قیمتها در زمان افت است.

مانند بازار املاک در منهتن که تعداد آپارتمانها تقریبا ثابت است و تغییر قیمت بیشتر به هویت خریدار وابسته است تا عرضه جدید، در بازار طلا نیز تولید سالانه تنها حدود ۱ درصد به موجودی جهانی (حدود ۲۲۰ هزار تن استخراجشده در طول تاریخ) اضافه میکند. بنابراین، تغییر قیمتها عمدتا ناشی از خریدهای خریداران راسخ است. گلدمن ساکس تخمین میزند که جریانهای ناشی از این گروه حدود ۷۰ درصد تغییرات ماهانه قیمت طلا را توضیح میدهد؛ به گونهای که هر ۱۰۰ تن خرید خالص توسط آنها میتواند قیمت را حدود ۱.۷ درصد افزایش دهد.

این موسسه سرمایهگذاری در اواسط ژوئیه پیشبینی خود را تکرار کرد که طلا تا پایان سال ۲۰۲۵ به ۳۷۰۰ دلار در هر اونس میرسد و تا میانه ۲۰۲۶ به ۴۰۰۰ دلار خواهد رسید. حمایت اصلی این روند از سوی ورود سرمایه به ETFها، خریدهای پرقدرت بانکهای مرکزی و حتی معاملات خارج از ترازنامه صورت میگیرد. گلدمنساکس همچنین توصیه خود برای موقعیت خرید بلندمدت طلا را تکرار کرده و بر این باور است که جریانهای ساختاری همچنان پشتوانه محکمی برای قیمت جهانی طلا فراهم میکنند.

افت شتاب جریان سرمایه به صندوقهای طلا

با وجود پیشبینی برخی موسسات مبنی بر تداوم روند صعودی طلا، برخی تحلیلگران اظهار کردند که جریانهای قوی سرمایهگذاری در طلا که از ابتدای سال شکل گرفته بودند، احتمالا اکنون سرعت خود را از دست میدهند. دادههای هفتگی اخیر مربوط به صندوقهای ETF طلای جهانی نشان میدهد که شتاب سرمایهگذاری در حال کاهش است و آسیا شاهد خروج سرمایه بوده است. با این حال، هر نشانهای از تسهیل سیاستی میتواند دوباره به طلا رونق ببخشد، درحالیکه موضع محتاطانهتر میتواند پتانسیل رشد قیمت را محدود کند.

عملکرد فلزات گرانبها در ترکیه

در سالهای اخیر ترکیه یکی از بالاترین سطوح تقاضای جهانی برای طلا را تجربه کرده بود، زیرا بحران تورمی شدید این کشور خرید طلا را به ابزاری برای حفظ ارزش داراییها بدل کرد. اما در سال ۲۰۲۵ روندی متفاوت در حال شکلگیری است؛ همزمان با کاهش نرخ تورم ترکیه، واردات طلا کاهش یافته و توجه سرمایهگذاران به معاملات نقره معطوف شده است. بر اساس دادههای بورس استانبول، واردات طلای ترکیه در ژوئیه ۲۰۲۵ به ۴.۳۴ تن رسید که نسبت به ژوئن (۹.۳۳ تن) بیش از ۵۳ درصد کاهش داشت و به پایینترین سطح از آوریل ۲۰۲۳ سقوط کرد. در مجموع، واردات طلا از ژانویه تا ژوئیه ۲۰۲۵ نزدیک به ۸۰ تن بود که تقریبا مانند دوره مشابه در سال ۲۰۲۴است؛ اما میانگین ماهانه اندکی افت کرده است.

این روند نشان میدهد واردات سالانه طلا که در ۲۰۲۳به بیش از ۳۱۸تن رسیده بود، در ۲۰۲۴ به کمتر از ۱۲۶ تن کاهش یافته و همچنان در مسیر نزولی قرار دارد. تولید داخلی طلا نیز افت چشمگیری داشته است. از ابتدای سال تا ژوئیه ۲۰۲۵تولید معادن ترکیه تنها ۱۴ تن بود، درحالیکه سال قبل بیش از ۱۸ تن تولید شده بود. در کل سال ۲۰۲۴هم تولید داخلی به ۳۱ تن رسید که نسبت به ۳۶ تن در ۲۰۲۳ شاهد افت محسوسی بوده است. همچنین ضرب سکه و شمش توسط ضرابخانه ترکیه در ۲۰۲۵ نسبت به سال قبل، نصف شده است.

با وجود افت فیزیکی مبادلات، ارزش معاملات طلا در بورس استانبول به دلیل افزایش قیمتها رشد کرده و به طور میانگین ماهانه ۲میلیارد و ۱۳۰میلیون دلار بوده است(۳۷درصد بیشتر از ۲۰۲۴). با این وجود، نقره عملکرد بهتری داشته و ارزش معاملات آن با رشد ۴۷ درصدی به ۶۹میلیون و ۳۰۰ هزار دلار در ماه رسیده است.