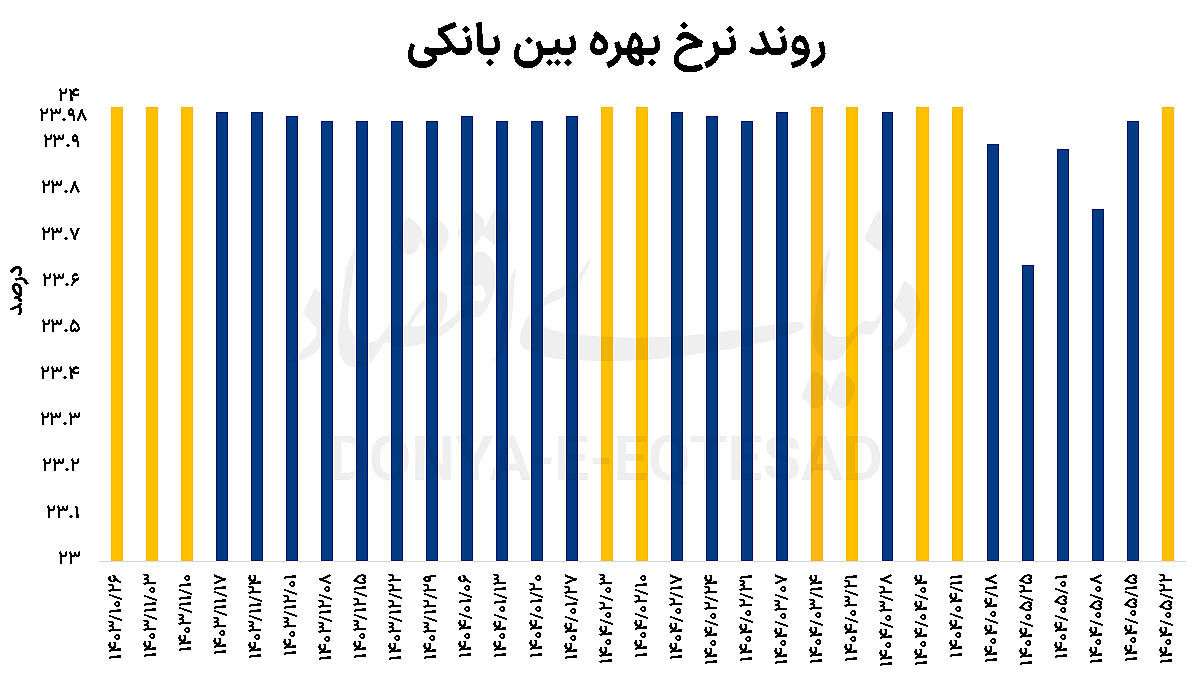

نرخ بهره بین بانکی به سقف ۲۳.۹۸ درصد بازگشت

سه مانع در برابر ابزار پولی

به نظر میرسد برخلاف سایر کشورها که این نرخ نشاندهنده سیاستگذاریها و اهداف بانک مرکزی است، در اقتصاد ایران یکی از نشانههای کاهش و یا افزایش ورود نقدینگی از سمت بانک مرکزی به بانکها است. بررسی ها نشان میدهداصلی ترین رویکرد سیاستگذار پولی در خصوص نرخ بهره بین بانکی حفظ این نرخ در بازه ۲۳ تا ۲۴ درصد است. به عقیده کارشناسان سه دلیل را میتوان برای این رویکرد بانک مرکزی برشمرد. اصلیترین دلیل میتواند وجود ناترازی در سیستم بانکی کشور باشد. نوسان شدید در نرخ بهره بین بانکی در شرایطی که ناترازی شدید در سیستم بانکی کشور وجود دارد، میتواند به ناترازی بیشتر منجر شود. دومین دلیل شاید جلوگیری از تشدید شرایط رکودی است. اقتصاددانان هشدار داده بودند که فاصله زیاد نرخ بهره بین بانکی از نرخ تورم میتواند به تشدید شرایط رکود تورمی در اقتصاد منجر شود. دلیل دیگر نیز ممکن است به عدم توسعه سایر بازارها در اقتصاد ایران مرتبط باشد. کارشناسان معتقدند استفاده از نرخ بهره بین بانکی به عنوان یک ابزار سیاستگذاری در بازار پول میتواند در سایر بازارها اثرات ناخواسته وارد کند.

نرخ بهره بین بانکی برای هفته منتهی به ۲۰ مرداد ماه، ۲۳.۹۸ درصد اعلام شد. ۲۳.۹۸ درصد بالاترین نرخ ثبت شده برای نرخ بهره بین بانکی در ایران است. اولین بار در دی ماه سال گذشته نرخ بهره بازار بین بانکی به این سقف رسید. در سال ۱۴۰۳، نرخ بهره بین بانکی طی سه هفته متوالی در دی و بهمن در سقف ۲۳.۹۸ درصد گزارش شده بود. اما تعداد رسیدن این نرخ به سقف در سال جاری بیشتر بود. در سال جاری تا ۱۱ تیر ماه ۶ بار، نرخ بهره بین بانکی به سقف ۲۳.۹۸ درصد برخورد کرده بود و حالا بر اساس اعلام بانک مرکزی این نرخ در هفته منتهی به ۲۰ مرداد ماه برای هفتمین بار در سال جاری به سقف خود برخورد کرده است. اما به نظر میرسد تنها هدفگذاری بانک مرکزی در خصوص نرخ بهره بین بانکی، حفظ آن در بازه ۲۳ تا ۲۴ درصد است.

نرخ بهره بین بانکی در ایران و سایر کشور

بانک مرکزی در ایران همچون سایر کشورها به صورت منظم نرخ بهره بین بانکی را اعلام میکند. این شرایط در حالی است که سیگنالدهی این شاخص اقتصادی در سایر کشورها با ایران متفاوت است. در اقتصادهای پیشرفته، تغییرات متغیرهای اقتصادی از قبیل نرخ تورم و نرخ بیکاری در نرخ بهره و به تبع آن نرخ بهره بین بانکی تاثیرگذار است. به طوری که تغییرات متغیرهای اقتصادی، بانک مرکزی به عنوان نهاد تنظیم گر را مجاب میکند برای افرایش یا کاهش نرخ بهره به عنوان سیاستگذاری انقباضی و یا انبساطی اقدام کند. موضع بانک مرکزی به فعالان اقتصادی سیگنال میدهد که روند متغیرهای اصلی اقتصادی چگونه خواهد بود و در نتیجه انتظارات فعالان اقتصادی مدیریت میشود که این مورد نیز بر بازارها اثرگذاری میکند.

اما در اقتصاد ایران نرخ بهره و به طور خاص نرخ بهره بین بانکی سیگنالدهی اینچنینی ندارد. سوالی که مطرح میشود آن است که آیا نرخ بهره بین بانکی ناکارآمد است و یا چهارچوب اقتصاد ایران عملکرد این نرخ را محدود کرده است؟ بسیاری از کارشناسان معتقدند تعریف سقف و کف دستوری برای این شاخص، توان سیگنالدهی را از این شاخص سلب کرده است. بسیاری دیگر از متخصصان اقتصادی معتقدند به دلیل شرایط موجود در اقتصاد ایران، اعمال سیاستگذاری پولی اثر گذاری و کارآمدی خود را از دست داده است. با وجود این که نبود سیگنالدهی شفاف، اثرگذاری سیاستگذاری پولی را با چالش مواجه کرده است، به نظر میرسد در شرایط فعلی اقتصاد کشور، توان اعمال سیاست پولی توسط بانک مرکزی بسیار محدود است. کارشناسان معتقدند پیش از هرگونه اعمال سیاستگذاری پولی، اقتصاد ایران نیازمند اصلاحات ساختاری است. و تا زمانی که مشکلات ساختاری اقتصاد ایران رفع نشده باشد نمیتوان بیش از عملکرد فعلی از بانک مرکزی انتظار داشت. در حال حاضر بانک مرکزی تمامی ابزارها و امکانات خود را تنها برای حفظ شرایط موجود و جلوگیری از ایجاد نوسان شدید به کار گرفته است.

پیششرطهای استفاده از ابزار پولی

کارشناسان و متخصصان اقتصادی معتقدند استفاده از نرخ بهره بین بانکی به عنوان ابزاری برای سیاستگذاری پولی نیازمند پیششرطهایی است که در حال حاضر در اقتصاد ایران وجود ندارد. شفافیت در سیگنالدهی نرخ بهره بینبانکی زمانی معنا پیدا میکند که بانک مرکزی در چارچوبی روشن و قابل پیشبینی حرکت کند. برای این منظور، وجود سیاستی مشخص برای نرخهای بینبانکی، همراه با ابزارهای کارآمدی چون عملیات بازار باز و کریدور نرخ بهره، پیششرط اصلی است. اما ابزار به تنهایی کافی نیست؛ اعتبار و استقلال بانک مرکزی، هماهنگی نسبی با سیاستهای مالی دولت و پرهیز از تصمیمات ناگهانی نیز نقشی کلیدی در اثرگذاری سیاستگذاری پولی دارند. از سوی دیگر، ثبات نسبی اقتصاد کلان و کنترل متغیرهایی همچون تورم و نرخ ارز، مکمل این پیششرطهاست تا نرخ بهره بینبانکی به عنوان ابزاری واقعی برای هدایت انتظارات و مدیریت نقدینگی باشد.

دلایل عدم بهرهمندی از ابزار پولی

فرای نبود پیششرطها، سیاستگذار پولی در ایران با شرایط منحصر به فردی روبهرو است. شاید یکی از مهمترین مسائل در اقتصاد ایران ناترازی در سیستم بانکی است که منجر به ایجاد ناترازی در سایر سطوح اقتصادی میشود. به عقیده بسیاری از اقتصاددانان نرخ بهره بین بانکی به دلیل وجود ناترازی در سیستم بانکی نمیتواند به عنوان ابزاری کارآمد و موثر در اقتصاد ایران مورد استفاده قرار بگیرد.

حتی مقامات بانک مرکزی توضیح داده بودند که استفاده از نرخ بهره همچون سایر کشورهای دنیا در اقتصاد ایران میتواند اثرات نامطلوبی داشته باشد. چراکه به دلیل شرایط خاص اقتصاد ایران افزایش نوسانات این نرخ میتواند برهم زننده تعادل میان منابع و مصارف بانکها باشد و در نتیجه موجب افزایش ناترازی در سیستم بانکی کشور شود. پیشتر کارشناسان اعلام کرده بودند کلید بسیاری از مشکلات اقتصاد کشور ناشی از سلطه مالی است و حتی مساله ناترازی بانکها نیز ناشی از سلطه مالی دولت است.

مانع دیگر آزادسازی نرخ بهره بین بانکی و استفاده از آن به عنوان یک ابزار کارآمد پولی، جلوگیری از تشدید رکود است. اقتصاددانان معتقدند بهتر است بانک مرکزی اجازه دهد نرخ بهره بین بانکی کمی بالاتر از نرخ تورم قرار بگیرد ولی نباید اجازه دهد افزایش شدیدی در این نرخ ثبت شود. چرا که افزایش نرخ بهره بین بانکی در اقتصاد ایران میتواند منجر به تشدید شرایط رکودی در اقتصاد ایران باشد.

از طرفی نرخ بهره بین بانکی در سایر بازارها مانند بازار سرمایه موثر است. نرخ بهره بینبانکی بهعنوان یکی از شاخصهای کلیدی بازار پول، تاثیر مستقیمی بر جریان نقدینگی و تصمیم فعالان اقتصادی دارد. افزایش زیاد در این نرخ به معنی آن است که منابع مالی بیشتر به سمت شبکه بانکی حرکت میکند و در نتیجه جذابیت بازار سرمایه کاهش مییابد. البته به روشنی در صورت تعمیق سایر بازارها اثرگذاری نرخ بهره بین بانکی نمیتواند منجر به اختلال و تغییرات شدید شود.

بنابراین بهطور کلی شاید بتوان هراس سیاستگذار پولی از تشدید شرایط رکودی، اثرگذاری بر سایر بازارها و ناترازی سیستم بانکی را سه دلیل اصلی دانست که بانک مرکزی در ایران به سمت استفاده از نرخ بهره نمیرود.